Durch das „Gesetz zur Anpassung des nationalen Steuerrechts an den Beitritt Kroatiens zur EU zur Änderung weiterer steuerlicher Vorschriften (KroatienAnpG)“ wurde der Anwendungsbereich des § 13b Abs. 2 Umsatzsteuergesetz (UStG) auf Lieferungen von Edelmetallen und unedlen Metallen (insbesondere Eisen, Kupfer, Zink, Blei, Stahl auch in verarbeiteter Form wie Bleche, Draht, Profile, Folien etc.) erweitert (nachzulesen in neue Anlage 4 zu § 13b Absatz 2 Nummer 11). Für inländische Geschäftskunden muss daher in diesem Zusammenhang das Reverse-Charge Verfahren für die dort definierten Produkte und Leistungen angewendet werden.

In diesen Fällen muss der Unternehmer aus Deutschland eine Rechnung ohne Umsatzsteuer ausstellen, die explizit den Hinweis auf die Umkehr der Steuerschuld vom Unternehmer auf den Leistungsempfänger enthält.

Wichtig:

Bei Privatkunden findet das Reverse-Charge Verfahren grundsätzlich keine Anwendung.

Da sich die Anwendung des Reverse-Charge Verfahrens im innerdeutschen Warenverkehr auf bestimmte Artikel bezieht, sind neben der Einrichtung eines neuen Mehrwertsteuerschlüssels und den dazugehörigen Erlös- und Aufwandskonten auch Anpassungen in den Kunden- und Artikelstammdaten vorzunehmen. Auf die in eEvolution vorzunehmenden Einstellungen wird im folgenden Kapitel näher eingegangen.

Wichtig:

Diese Erweiterung von § 13b Abs. 2 Umsatzsteuergesetz (UStG) bezieht sich auf deutsche Mandanten. Bei einem ausländischen Mandanten sind daher in der Regel keine zusätzlichen Anpassungen erforderlich.

Haben Sie die beschriebenen Anpassungen vorgenommen, so wird das erweiterte Reverse-Charge Verfahren unter folgenden Voraussetzungen automatisch angewandt:

Sind diese drei Bedingungen erfüllt, so wird automatisch der beim Artikel hinterlegte Steuersatz für das erweiterte Reverse-Charge Verfahren gezogen und damit das Reverse-Charge-Verfahren angewandt. Bei Privatkunden, Warenlieferungen ins Ausland, ausländischen Geschäftskunden oder „normalen“ Artikeln bleibt dagegen alles beim Alten. Es ist natürlich selbstverständlich jederzeit möglich, manuell den Mehrwertsteuersatz in den Auftragspositionen zu editieren und so das Reverse-Charge Verfahren nachträglich anzuwenden.

Im Rechnungseingangsbuch wird das Reverse-Charge Verfahren ebenfalls automatisch vorbelegt, sobald es sich um einen Artikel handelt, auf den das erweiterte Reverse-Charge Verfahren anzuwenden ist. Auch hier kann der Mehrwertsteuerschlüssel in den Positionen editiert werden.

Um das innerdeutsche Reverse-Charge Verfahren nutzen zu können, müssen die folgenden Schritte ausgeführt werden:

Schritt 1: Mehrwertsteuerschlüssel für das Reverse-Charge Verfahren hinterlegen

Schritt 2: Erlös - und Aufwandskonten in der Finanzbuchhaltung hinterlegen

Schritt 3: Erlös - und Aufwandskonten in eEvolution erweitern

Schritt 6: Reverse-Charge Verfahren in der Auftragsverwaltung

Schritt 7: Reverse-Charge Verfahren im Rechnungseingangsbuch

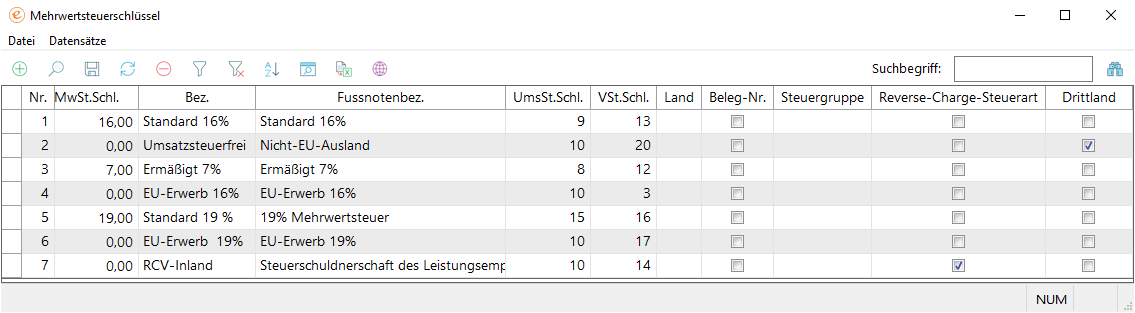

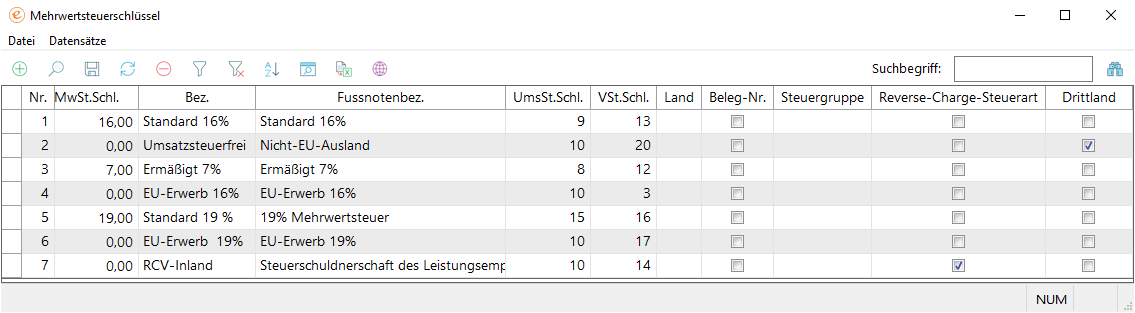

Sollten Sie noch keinen Mehrwertsteuerschlüssel für das erweiterte Reverse-Charge Verfahren angelegt haben, so legen Sie diesen bitte im ersten Schritt in der Tabelle "Mehrwertsteuerschlüssel“ an.

Sie erreichen diese Systemtabelle in der Verwaltung unter "Finanzen & Zahlungsverkehr" ""Mehrwertsteuerschlüssel". Füllen Sie dort zuerst die Spalten MwSt. Schlüssel, Bez, UmSt.Schl. und VSt.Schl. mit den relevanten Informationen. Tragen Sie im Anschluss den Hinweis auf die Umkehr der Steuerschuld vom Unternehmer auf den Leistungsempfänger „Steuerschuldnerschaft des Leistungsempfängers“ in die Spalte „Fussnotenbez“ ein und aktivieren Sie zusätzlich die Option in der Spalte "Reverse-Charge-Steuerart".

Das Eintragen der Fußnotenbezeichnung ist essentiell, da jede Rechnungsposition auf die das Reverse-Charge Verfahren angewandt wird, gekennzeichnet werden muss. Der Text aus der Spalte „Fußnotenbez.“ wird später automatisch für jede Position angedruckt, der dieser Mehrwertsteuerschlüssel zugeordnet wurde.

Die Option "Reverse-Charge-Steuerart“ wird benötigt, um den Mehrwertsteuerschlüssel für das erweiterte Reverse-Charge Verfahren eindeutig zu identifizieren und zu gewährleisten, dass beispielsweise bei Privatkunden weiterhin die Mehrwertsteuer auch bei diesen Artikel mit ausgewiesen wird.

Legen Sie die entsprechenden Erlös- und Aufwandskonten in der Finanzbuchhaltung für jeden Mandanten an.

Erweitern Sie die Erlös- bzw. Aufwandskontensteuerung in der Installation/ Administration von eEvolution über die Menüpunkte "Fibu" ""Erlöskonten" bzw. "Fibu" ""Aufwandskonten".

Hinweis:

Denken Sie bitte daran, dass für jeden Mehrwertsteuerschlüssel pro Mandant ein Eintrag in der Erlös- bzw. Aufwandskontensteuerung eingepflegt werden muss.

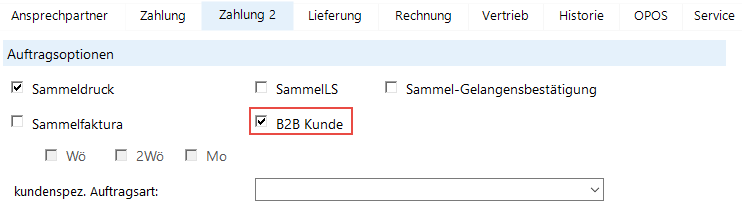

Aktivieren Sie für alle deutschen Geschäftskunden die Option „B2B-Kunde“ auf dem Reiter Zahlung 2 in der KuLiMi. Diese Kennzeichnung ist notwendig, da das erweiterte Reverse-Charge Verfahren nur auf deutsche Geschäftskunden angewendet werden darf und für Privatkunden weiterhin die Mehrwertsteuer ausgewiesen und berechnet werden muss.

Bei Lieferanten wird davon ausgegangen, dass es sich dabei immer um eine B2B-Geschäftsbeziehung handelt und es wurde auf die Einführung von einem zusätzlichen Kennzeichen verzichtet.

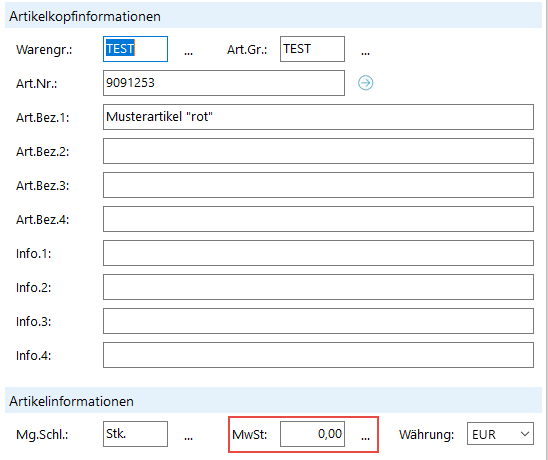

Passen Sie den Mehrwertsteuersatz für alle laut §13b Abs. 2 Umsatzsteuergesetz (UStG) betroffenen Artikel an. Hinterlegen Sie für alle Artikel, für die bei Lieferungen innerhalb Deutschlands das Reverse-Charge Verfahren angewandt werden muss den in Schritt 1 hinterlegten Mehrwertsteuerschlüssel mit dem Reverse-Charge-Flag für Deutschland.

Bei Geschäftskunden wird zukünftig für diese Artikel genau dieser Steuersatz gezogen, während für alle Privatkunden der direkt beim Kunden in der KuLiMi hinterlegte Mehrwertsteuersatz gezogen und eingetragen wird.

Ist in der Tabelle für Mehrwertsteuerschlüssel ein Mehrwertschlüssel für das erweiterte Reverse-Charge Verfahren eingerichtet und wird ein Artikel mit diesem Mehrwertsteuerschlüssel in der Auftragsverwaltung als Position eingefügt, dann wird die folgende Prüfung durchgeführt:

Handelt es sich um einen Kunden mit Länderkennzeichen „D“ und einem Mehrwertsteuerschlüssel mit 19%?

Nein, dann prüfe ob Kunde ein Mehrwertsteuerschlüssel mit 0% hinterlegt hat

Ja, ziehe Mehrwertsteuerschlüssel vom Kunden

Nein, ziehe Mehrwertsteuerschlüssel. vom Artikel

Ja, dann prüfe, ob es sich um einen B2B-Kundeh handelt

a. Nein, dann ziehe den Mehrwertsteuerschlüssel vom Kunden.

b. Ja, dann ziehe den Mehrwertschlüssel des Artikels

Wird ein Artikel eingefügt, dem nicht der Mehrwertsteuerschlüssel für das Reverse-Charge Verfahren hinterlegt ist, erfolgt die Ermittlung des Mehrwertsteuerschlüssels gemäß der Konfiguration in der Mehrwertsteuertabelle über die Steuergruppen, den Mehrwertschlüssel des Artikels bei Kunden mit einem Mehrwertsteuersatz von 19% oder den Mehrwertschlüssel des Kunden bei Kunden mit einem Mehrwertsteuersatz von 0%.

Das Rechnungseingangsbuch zieht sich automatisch den beim Artikel hinterlegten Mehrwertsteuerschlüssel, wenn es sich um einen Artikel bei dem das erweiterte Reverse-Charge-Verfahren Anwendung findet und einen deutschen Lieferanten handelt. Das ist auch dann der Fall, wenn dieser Lieferant im Dialog „Lieferanteninfo zu…“ dem Artikel mit einem anderen Mehrwertsteuerschlüssel zugeordnet ist. Öffnen Sie die Positionen vor dem Verbuchen wird in diesem Fall der Mehrwertsteuerschlüssel des Artikels vorbelegt und nicht die im Dialog "Lieferanteninfo zu..." für diese Kombination aus Artikel und Lieferant hinterlegte Mehrwertsteuer übernommen.

Es handelt sich in diesem Fall aber um einen Vorschlag, die Lieferposition wird als editiert markiert und wird nur dann verwendet, wenn dieser Vorschlag vorher gespeichert wurde.

Sollte das Rechnungseingangsbuch beim Verbuchen feststellen, dass es sich um einen Artikel mit der Reverse-Charge-Steuerart handelt, dem aber im Moment nicht dieser Steuersatz zugeordnet ist, so erscheint beim Klick auf "Buchen" eine Warnung, um über diesen Umstand zu informieren.

Ist in der Tabelle für Mehrwertsteuerschlüssel ein Mehrwertschlüssel für das erweiterte Reverse-Charge Verfahren eingerichtet und wird ein Artikel mit diesem Mehrwertsteuerschlüssel in der Einkaufsverwaltung eingelagert, dann wird die folgende Prüfung durchgeführt:

Handelt es sich um einen Lieferanten mit Länderkennzeichen „D“ und einem Mehrwertsteuerschlüssel mit 19%?

Ja, dann ziehe den Mehrwertsteuersatz vom Artikel

Nein, dann prüfe ob Lieferant im Dialog „Lieferanteninfo zu…“ beim Artikel hinterlegt ist

Ja, dann ziehe beim Lieferanten im Dialog „Lieferanteninfo zu…“ hinterlegten Mehrwertsteuerschlüssel

Nein, dann prüfe ob Lieferant einen Mehrwertsteuerschlüssel mit 0% hinterlegt hat

Ja, dann ziehe den Mehrwertsteuerschlüssel vom Lieferanten

Nein, dann ziehe den Mehrwertsteuerschlüssel vom Artikel

Bei ein Artikel verbucht, dem nicht der Mehrwertsteuerschlüssel für das Reverse-Charge Verfahren hinterlegt ist, erfolgt die Vorbelegung des Mehrwertsteuerschlüssels in den Positionen des Rechnungseingangsbuchs nach folgenden Kriterien: